impots-sur-le-tabac

Dans sa forme actuelle, l’impôt sur le tabac a été introduit en 1969, en même temps que l’abolition des droits de douane sur le tabac importé.

L’impôt sur le tabac alimente entièrement les caisses de l’AVS et de l’AI. En 2020, la Confédération a encaissé 2,1 milliards de francs grâce à l’impôt sur le tabac, soit 4,5% des recettes de l'AVS (les recettes de l'AVS s'élevaient à 46,6 milliards de francs en 2020).

Ces dernières années, le prix des cigarettes a été augmenté à plusieurs reprises. L’industrie du tabac est responsable de plus de 50 % de la hausse, moins de la moitié correspondant à des augmentations fiscales décidées par la Confédération. Depuis le dernier relèvement de sa compétence en 2003, le Conseil fédéral a augmenté six fois l’impôt sur le tabac pour les cigarettes et le tabac fine coupe, pour un montant total de 1,70 franc. La dernière fois, il a haussé l’impôt sur le tabac de dix centimes en avril 2013 et épuisé alors sa compétence d’augmenter l’impôt sur le tabac pour les cigarettes. Sur proposition du Conseil fédéral, le Parlement a refusé en décembre 2016 de renouveler cette compétence.

Une comparaison avec la politique de prix des multinationales du tabac montre clairement que de petites augmentations ne nuisent aucunement au commerce des produits du tabac. Entre 2003 et 2020, les multinationales du tabac ont majoré de 2,30 francs au total leur propre part en quatorze petites étapes.

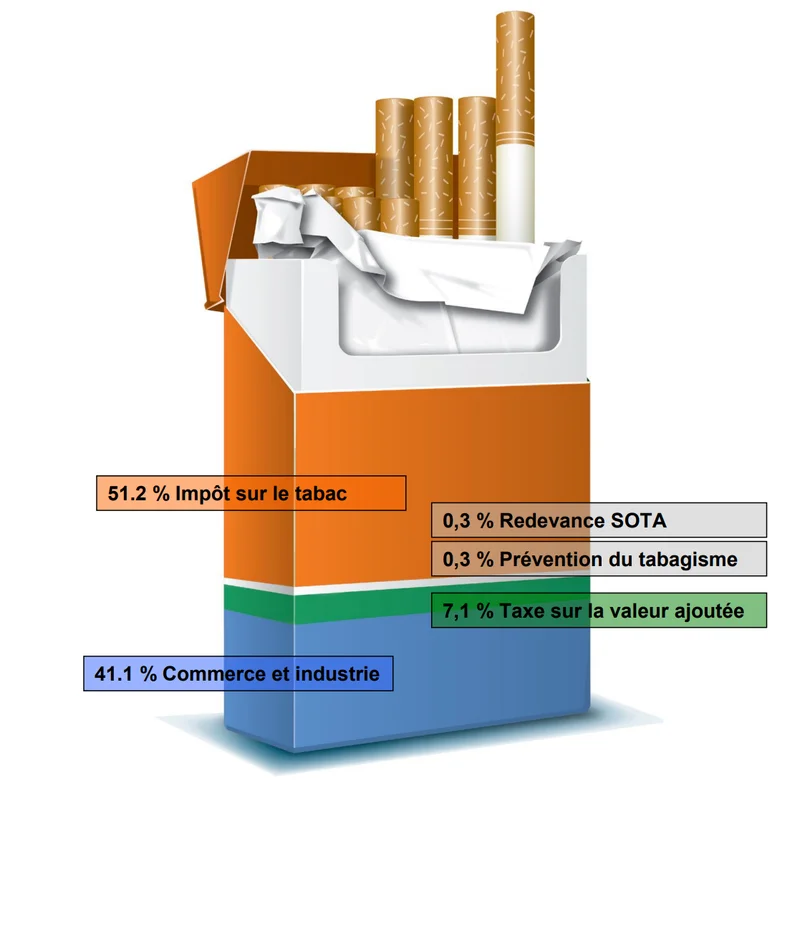

Composition du prix d’un paquet de cigarettes vendu Fr. 8,80

Graphique: Administration fédérale des douanes

Jusqu’à présent, l’impôt sur le tabac a été considéré en Suisse d’un point de vue purement fiscal. En revanche, les avantages de cet impôt du point de vue de son efficacité pour la prévention du tabagisme n’ont pas été pris en compte dans la législation. On sait depuis longtemps que les fortes augmentations de prix, contrairement aux petites, engendrent une baisse de la consommation de tabac, en particulier chez les personnes à faible revenu. Par ailleurs, les jeunes sont moins nombreux à commencer à fumer, car ils font également partie du groupe sensible au prix.

Imposition intelligente des cigarettes et du tabac fine coupe

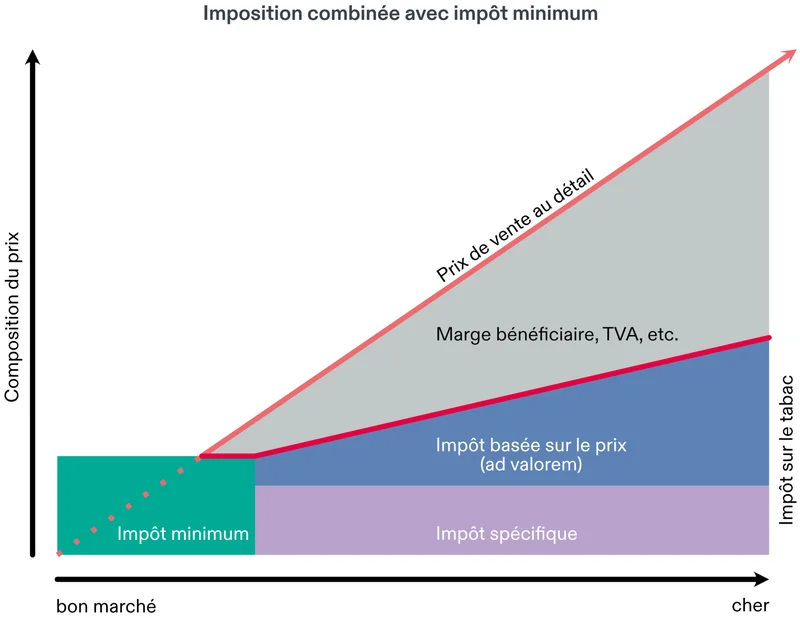

L’impôt sur le tabac pour les cigarettes et le tabac fine coupe comporte trois parties, qui remplissent chacune des fonctions différentes:

- La part spécifiquement fiscale par unité et la taxe minimale par unité sont un levier efficace contre les campagnes de rabais et le dumping sur les prix.

- La part de l’impôt qui dépend du prix, appelée aussi impôt ad valorem (impôt en pourcentage du prix de vente au détail), complète les deux autres mesures et constitue un élément flexible (réagissant automatiquement aux changements de prix).

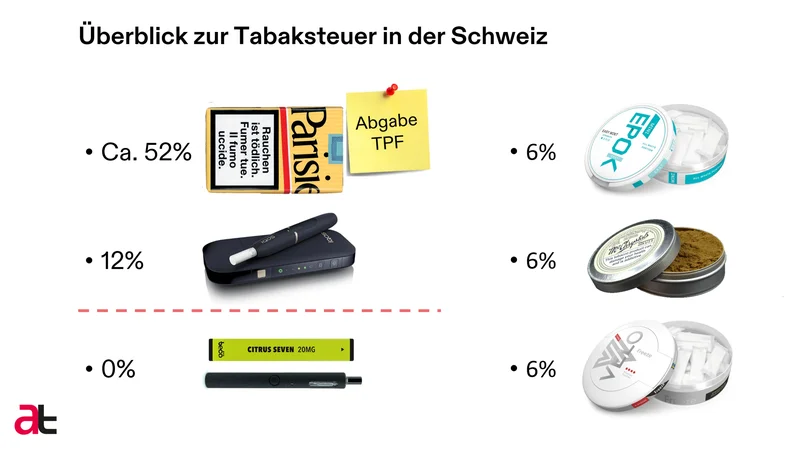

Malheureusement, l’imposition combinée (y compris l’impôt minimal) sur les produits tels que le tabac à usage oral ou les produits du tabac à chauffer n’a pas été adoptée. Ces produits sont uniquement taxés ad valorem, avec un taux d’imposition très bas de 6 % ou 12 %. Les cigarettes électroniques sont totalement exonérées de l’impôt sur le tabac.

Modèle fiscal d'AT Suisse

En se basant sur les forces et les faiblesses des dispositions actuelles prévues par la loi sur l’imposition du tabac, AT Suisse a développé un modèle fiscal pour la révision de cette loi, qui poursuit trois objectifs:

Objectif 1: Uniformiser la fiscalité du tabac (modèle fiscal) et imposer les cigarettes électroniques

tenir compte, lors de la fixation des taux d’imposition pour les cigarettes électroniques et des e-liquides, de la protection de la jeunesse et du potentiel de dommage,

- harmoniser entre eux les taux d’imposition des différents groupes de produits.

Comme pour l'imposition des cigarettes, la taxe minimale sur les e-cigarettes agit comme un levier efficace contre les rabais et le dumping. La part d'impôt spécifique sur la nicotine reprend l'idée du potentiel de nocivité (de dépendance) (à la différence des produits à fumer classiques, la teneur en nicotine des diverses e-cigarettes ou e-liquides varie considérablement). La part d'impôt dépendant du prix complète à nouveau les deux autres mesures en tant que composante flexible (qui réagit automatiquement aux changements de prix).

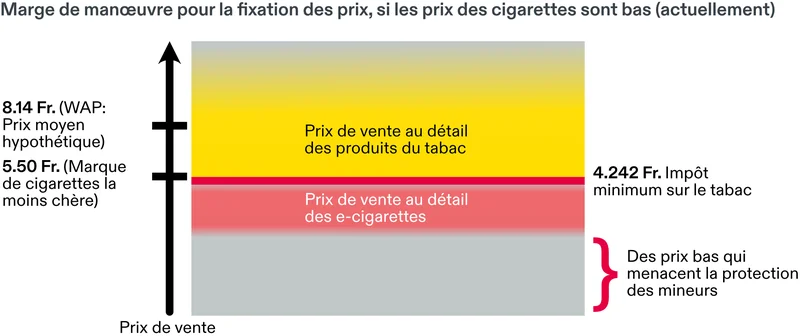

Bien entendu, des taux plus bas sont également possibles (modèle 2.1). Des taux d'imposition aussi bas n'ont toutefois pas pour objectif de rendre les produits peu attrayants pour les enfants et les jeunes.

Une mise en œuvre uniforme de l'idée de santé nécessite d'autres adaptations. En ce qui concerne les dommages potentiels, on peut d'ores et déjà affirmer que les produits du tabac à chauffer libèrent dans la fumée les mêmes substances toxiques (cancérigènes) que les cigarettes, même si c'est dans une moindre mesure. C'est pourquoi les organisations de prévention du tabagisme les considèrent comme des produits à fumer ou les classent dans cette catégorie. De même, le potentiel de dépendance du tabac à usage oral est considéré comme supérieur à la moyenne. Pour ces raisons, AT Suisse propose de supprimer l'actuelle annexe IV de la loi sur l'imposition du tabac et de répartir les produits dans les annexes I et III, ainsi que de remplacer le terme actuel de "tabac à chiquer" par le nouveau terme de la loi sur les produits du tabac "produit à base de nicotine à usage oral" et de combler ainsi au préalable les éventuelles lacunes de la loi pour les nouveaux produits à base de nicotine :

- Classement des produits du tabac à chauffer dans les cigarettes classiques (annexe I) ainsi que des produits à la nicotine à usage oral et du tabac à priser dans le tabac à coupe fine et le tabac pour pipe à eau.

La suppression de l'actuelle annexe IV de la loi sur l'imposition du tabac permet de compléter l'application uniforme du modèle d'imposition combiné et de simplifier les différentes catégories de la loi sur l'imposition du tabac.

AT Suisse demande une imposition combinée pour tous les produits du tabac et de la nicotine, y compris un impôt minimum.

Objectif 2 : l'impôt sur le tabac doit tenir compte de la protection de la jeunesse et des dommages potentiels

L'imposition du tabac est l'une des mesures les plus efficaces pour la prévention du tabagisme. Un prix élevé a surtout un effet sur les jeunes, car il réduit ou empêche la consommation. Si le prix de vente augmente de dix pour cent, la demande diminue en moyenne d'environ quatre pour cent.

Jusqu'à présent, les aspects de politique de santé n'avaient aucune importance dans l'aménagement de l'impôt sur le tabac. Les taux d'imposition sur les produits du tabac et de la nicotine ne s'orientent pas sur le potentiel de nocivité des produits.

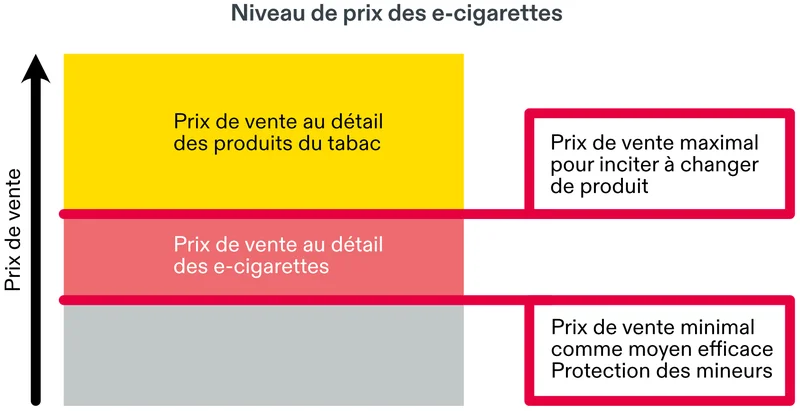

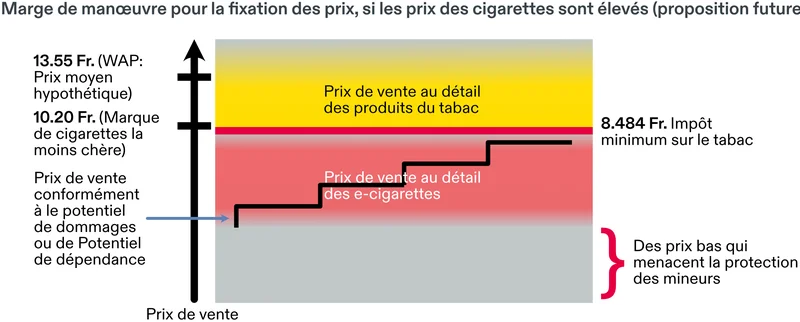

AT demande que les produits du tabac et de la nicotine soient taxés en fonction de leur potentiel de nocivité. Pour cette raison, l'imposition des cigarettes et du tabac fine coupe doit notamment être sensiblement augmentée. L'impôt sur le tabac des cigarettes électroniques (et de tous les autres produits à base de tabac et de nicotine) doit être fixé à un niveau élevé, afin que le prix de ces produits ne soit pas attractif pour les jeunes et les non-fumeurs actuels. Si les connaissances scientifiques confirment à long terme que les e-cigarettes ont un potentiel de nocivité moindre pour la santé que les produits du tabac, l'impôt sur le tabac doit être fixé à un niveau relativement élevé pour ces produits, de manière à ce que les fumeurs soient financièrement incités à changer de produit.

Objectif 3 : harmoniser les taux d'imposition du tabac pour tous les groupes de produits

Par rapport au niveau de prix et au pouvoir d'achat en Suisse, les cigarettes sont relativement bon marché. L'OMS recommande une part fiscale totale d'au moins 75% du prix de vente au détail des cigarettes. En Suisse, ce taux est d'à peine 60%. A titre de comparaison : dans tous les pays de l'UE, ainsi qu'en Grande-Bretagne et en Norvège, la part totale de l'impôt se situe entre 75% et 90%, à l'exception de l'Allemagne et du Luxembourg qui affichent chacun environ 70%. AT Suisse propose d'adapter le taux d'imposition du tabac, inchangé depuis 2013, pour les cigarettes et le tabac fine coupe :

- Augmentation du taux d'imposition global des cigarettes et du tabac fine coupe à 75% en moyenne.

L'augmentation de l'impôt sur le tabac pour les cigarettes et le tabac fine coupe résulte du potentiel de dommages extrêmement élevé et scientifiquement incontesté de ces produits et correspond aux objectifs définis au début concernant la "protection de la jeunesse" et le "potentiel de dommages". Cette mesure élargit en même temps la marge de manœuvre pour fixer un taux d'imposition pour les cigarettes électroniques qui puisse tenir compte à la fois d'un potentiel de dommages éventuellement plus faible et de l'objectif de rendre les cigarettes électroniques moins attrayantes pour les jeunes et les non-fumeurs.

Étant donné que l'évolution future du taux d'imposition sur les e-cigarettes par rapport au taux d'imposition sur les cigarettes et le tabac fine coupe doit s'orienter sur les connaissances scientifiques à venir concernant le potentiel de dommages globaux à long terme pour la santé, la question de savoir si ce taux doit se rapprocher de celui des cigarettes reste pour l'instant ouverte.

Points clés et lignes rouges

En résumé, AT Suisse définit dans ce document quatre points clés pour une révision réussie de la loi sur l'imposition du tabac :

- Imposition minimale : pour une protection efficace de la jeunesse, une forme d'imposition minimale sur tous les produits du tabac et de la nicotine est indispensable.

- Taxer la nicotine : Contrairement aux cigarettes classiques, le potentiel de nocivité des nouveaux produits varie beaucoup plus. Comme il n'est pas possible, dans la pratique, de déterminer le potentiel de nocivité de chaque produit, l'imposition de la part de nicotine (potentiel de dépendance), s'impose comme une solution pragmatique.

- Étendre la taxe TPF : La prévention du tabagisme englobe tous les produits du tabac et de la nicotine. En conséquence, une taxe doit être prélevée sur tous les produits.

- Adapter les taux d'imposition du tabac : Une évaluation des produits en fonction de leur potentiel de nocivité entraîne une adaptation des taux d'imposition des produits du tabac classiques.

Points clés

- Imposition minimale de tous les produits du tabac et de la nicotine

- Taxation spécifique du taux de nicotine dans les cigarettes électroniques

Téléchargements